Бывают десятилетия, в которые не происходит ничего, и недели, в которые умещаются десятилетия. Что-то такое мы только что увидели на крипторынке. И сегодня я хочу поговорить об эффектах второго и третьего порядка, которые последуют за этими событиями.

«Бывают десятилетия, в которые не происходит ничего, и недели, в которые умещаются десятилетия».

Это была одна из таких недель. Мы уже писали о главной драме последних дней и месяцев здесь.

Вкратце, как вы, наверное, знаете, вторая крупнейшая криптобиржа FTX и родственная ей компания Alameda Research оказались неплатежеспособны. Первыми новость об этом опубликовали CoinDesk 2 ноября, после чего глава Binance, верно оценив ситуацию, не преминул ею и воспользоваться и спровоцировал мощную спекулятивную атаку на одного из главных конкурентов. Главное обновление по отношению к предыдущему нашему посту по этой теме состоит в том, что спустя сутки CZ отказался от поглощения FTX “по результатам проведенного дью-дилидженс, а также вследствие новостей о нецелевом использовании средств клиентов и предполагаемых расследованиях властей США”. Это, конечно, останется большим пятном на истории всей отрасли, и многие уже сейчас ощущают на себе болезненные последствия этих событий.

А я сегодня предлагаю обсудить некоторые возможные эффекты второго и третьего порядка от этих событий.

FTX и Alameda вместе (сейчас, я думаю, вполне можно говорить о них как об одной организации) были одними из крупнейших бирж и маркетмейкеров на крипторынке. В отрасли найдется не так много игроков, которые бы не имели никакого отношения к одной из этих компаний, так что будьте осторожны в отношении сопутствующих рисков, которые еще могут проявиться в ближайшие недели. Теперь оказывается, что в новостных заголовках было много предупреждений о том, что это произойдет, но мало кто мог предсказать, какую огромную яму вырыла себе FTX — почти в 6 миллиардов долларов. FTX использовала $4 млрд, включая средства клиентов, для поддержания на плаву Alameda, когда фонд оказался на грани банкротства, как и многие другие этим летом. Один из их крупнейших инвесторов в компанию, Sequoia Capital, сократил свои инвестиции в FTX до $0. Однако “дыра” в балансе FTX имеет значение для всех кредиторов и вкладчиков с точки зрения потенциальных убытков от обесценения. Права требования клиентов торгуются за считаные пенсы на доллар, а потенциальный коэффициент обесценивания составляет более 90%. По последним (на середину четверга) новостям, FTX пытается найти $9,4 млрд.

Например, после банкротства Voyager летом выяснилось, что Alameda была его кредитором на сумму $376 млн. Какие еще фирмы предоставляли капитал Alameda, которая теперь приходится претерпевать последствия огромного обесценивания балансов? На сегодня мы не можем знать наверняка.

Спасения от Binance уже не будет, и путь банкротства для FTX выглядит как самый вероятный вариант. Наверняка мы этого пока не знаем, поскольку у FTX, наверное, остается какая-то вероятность найти неожиданный источник финансирования, чтобы сохранить (по крайней мере частично) средства клиентов.

Это момент в стиле Long-Term Capital Management и Lehman Brothers, и потенциально масштаб этого события больше предыдущей волны заражения рынка. В связи с этой историей еще всплывут новые имена и “тела”. Сейчас всё внимание приковано к контрагентам Alameda, остальным биржам крипторынка, операторам стейблкойнов и компаниям с широкими и тесными связями с общей экосистемой: Genesis, Silvergate, Galaxy Digital, CoinShares и BlockFi — это лишь несколько примеров.

У нас нет желания подливать масла в огонь общего FUD, но зараза, скорее всего, будет распространяться по отрасли еще какое-то время, вызывая к жизни эффекты второго и третьего порядка. Для Silvergate FTX была крупнейшим клиентом; всего несколько дней назад они объявили о смене руководства, акции компании всего за пять дней упали более чем на 31%, и сейчас они находятся в процессе оттока депозитов клиентов. Хуже того, они выпустили заявление, в котором подчеркнули, что “имеют возможность взять кредит у Federal Home Loan Banks, чтобы укрепить ликвидность”.

Galaxy Digital имела инвестиций в FTX на $76,8 млн, и их акции упали так же, как Silvergate. Кредитная линия FTX и спасение BlockFi теперь под вопросом, как и вопросы о вложениях в Alameda, в то же время BlockFi объявила, что их продукты по-прежнему полностью функциональны. Genesis объявила об убытках в размере $7 млн по всем контрагентам, включая Alameda. У управляющей компании CoinShares в очереди на вывод с FTX находится более $31 млн.

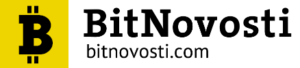

Даже среди всего этого и на фоне почти полного молчания со стороны FTX и Alameda, была замечена некоторая ончейн-активность, свидетельствующая о потенциальной игре Alameda на отвязку курса Tether (USDT) от доллара, чтобы вернуть деньги в другие игры. Пока что USDT ненадолго опускался до $0,97, но довольно быстро восстановился. Это одно из самых сильных давлений на USDT с 2018 года. Tether всегда был козлом отпущения для критиков за пределами криптосферы, но до сих пор не потерпел неудачу. В тот же день правоохранительные органы направили в Tether запрос о временной заморозке $46 млн на кошельке, принадлежащем FTX, пока расследование продолжается.

Сэм Бэнкман-Фрид вчера в твиттере принес извинения по поводу проблем с ликвидностью в период высокого уровня оттока капитала, но никак публично не прокомментировал претензии и информацию о дыре в балансе и об использовании средств клиентов Alameda. Он также не сказал ничего огромной международной базе клиентов FTX, средства которых застряли в процессе вывода, а с большой вероятностью и вовсе пропали.

Цена биткойна

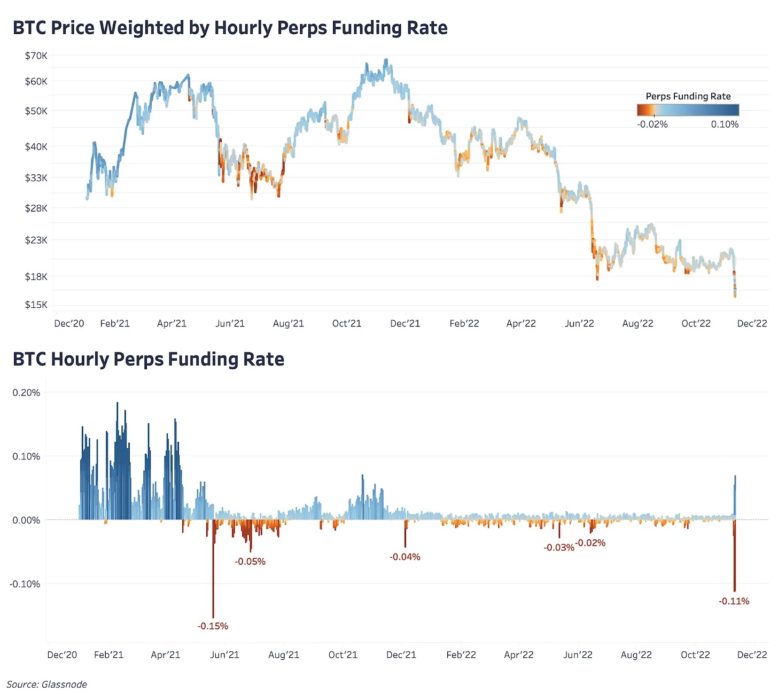

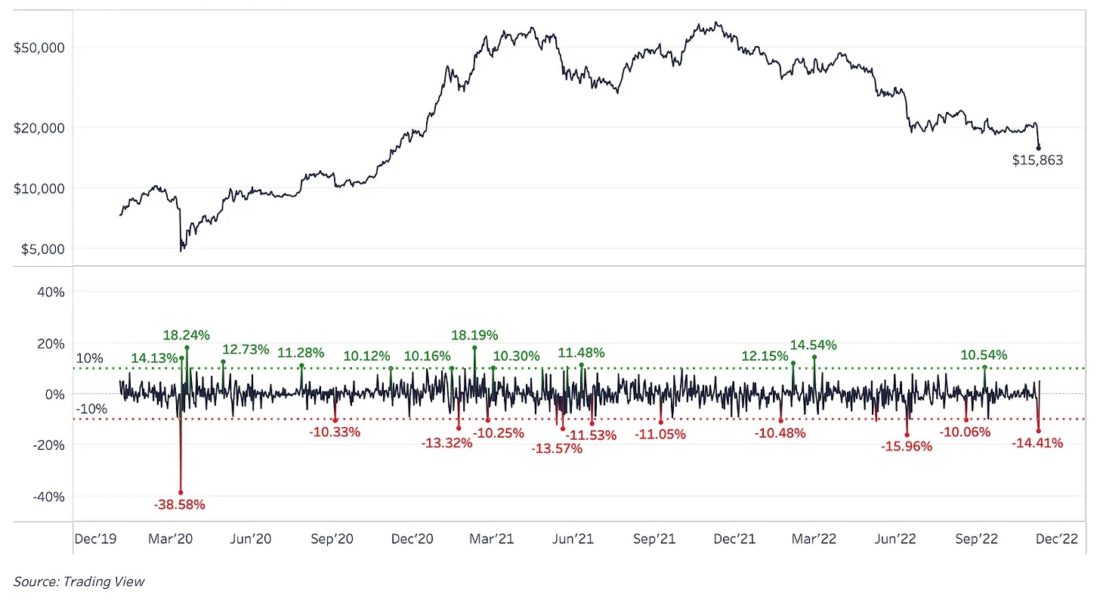

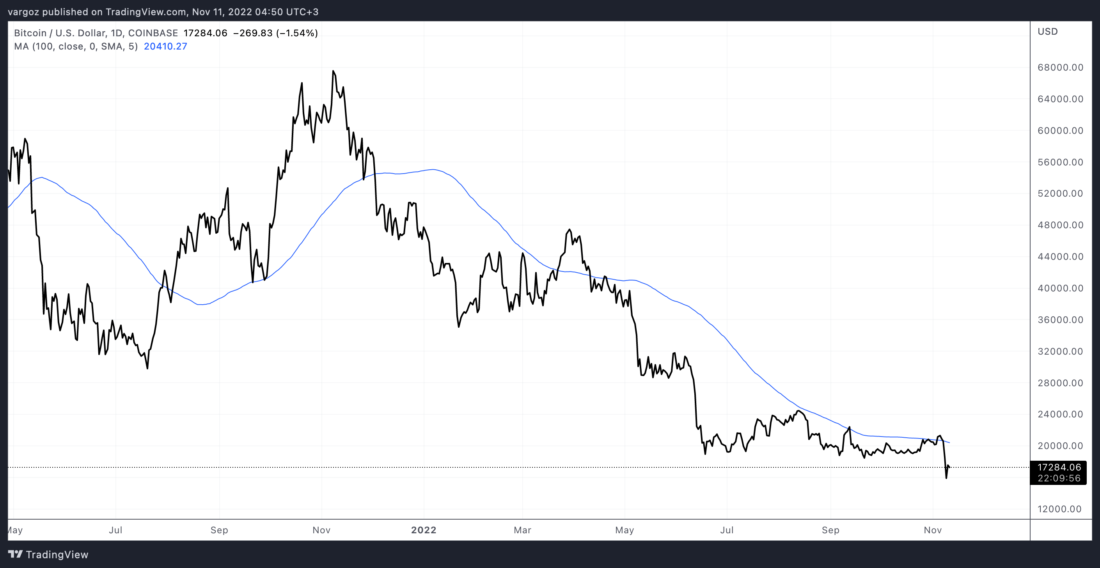

Что касается цены BTC, то $15 тыс. для многих выглядит как мечта после максимумов ~$69 тыс., однако на консолидацию и формирование дна могут уйти недели и месяцы. Кроме того, биткойн, вероятно, продолжит торговаться довольно “дешево” еще какое-то время, учитывая, что макроэкономические сложности пока только усиливаются. Это неделя “крови на улицах” (по классике, время покупать), но она может оказаться не последней в этом цикле.

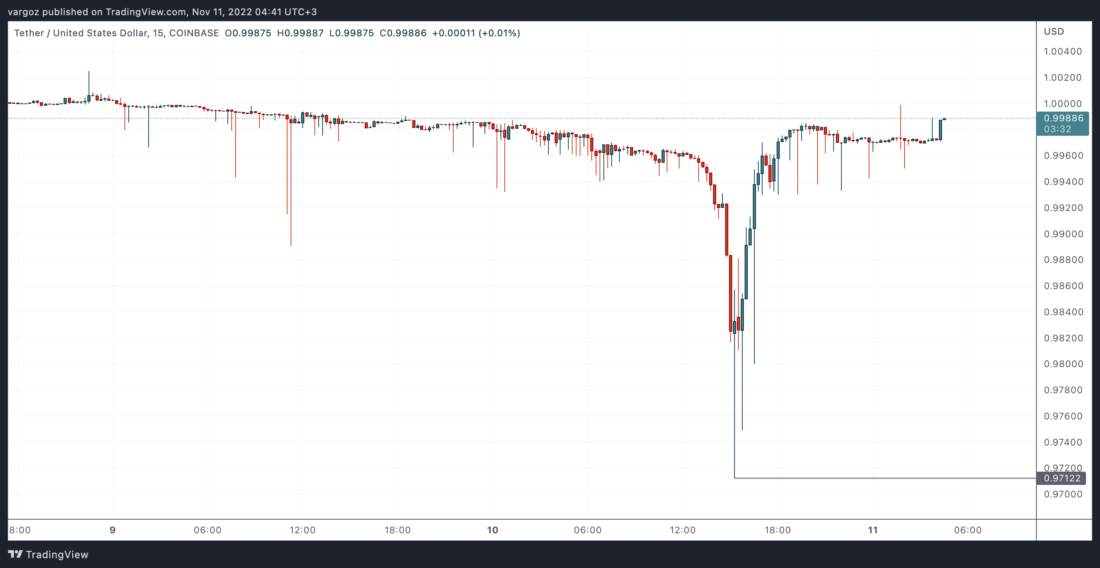

Наконец мы увидели, как ставка финансирования на рынке деривативов упала до исторически низких уровней, — первый признак происходящей на рынке капитуляции, в которой трейдеры волнами поздних коротких продаж подготавливают почву для потенциального отскока с шорт-сквизом.

Так что при всем вышесказанном, нас несколько обнадеживает отрицательное позиционирование рынка в сочетании с паническим кредитным кризисом — это может быть рецептом формирования долгосрочного дна. Хотя ситуация в глобальной экономике по-прежнему является определяющей для всех классов активов, позиционирование рынка деривативов после этих событий, если сохранится таковым, выглядит как обнадеживающий признак с точки зрения нативных для рынка биткойна показателей.

Последнее движение цены сопровождается повышенной волатильностью и в следующие 30 дней вполне можно ожидать новых сильных колебаний в обоих направлениях. Всего за один день цена биткойна упала более чем на 14,4%, в то время как индекс волатильности начал восстанавливаться. Мы ожидаем агрессивных движений цены в обоих направлениях, пока рынок будет выяснять, является ли это потенциальным дном или чем-то еще. Цена сильно откатилась от сопротивления 100-дневной скользящей средней, и с учетом перегрузки на стороне продаж, мы уже увидели первый шорт-сквиз на фоне вчерашней публикации данных по ИПЦ в США. В ближайшее время можно ожидать продолжения подобного ценового действия, особенно если учесть, что теперь еще больше ликвидности полностью покинуло рынок.

С точки зрения ценового анализа, падение рынка — хоть и зловещее и, казалось бы, “внезапное” — выглядит не так уж удивительно, учитывая сильный медвежий тренд, факторы технического анализа и, конечно, макроэкономической обстановки.

Некоторый оптимизм просматривается в нативных для биткойна показателях ончейн- и статистического анализа, но и те и другие предполагают долгосрочный горизонт инвестирования. Эти факторы способствуют постепенному формированию долгосрочных минимумов — после того, как из класса активов будет вымыт весь безответственный леверидж.

В заключение

Спокойно, друзья! Просадки = возможности.

Убедитесь, что ваша позиция имеет достаточное обеспечение и не будет ликвидирована в случае обвала. Нет нужды говорить, что в случае ликвидации позиции потенциал роста по ней будет равен нулю.

На этапе коррекции дождитесь либо «полного обвала», либо первых улучшений на макроэкономическом уровне. Именно в такие моменты соотношение риск/доходность будет наилучшим.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Подписывайтесь на BitNovosti в Telegram!

Делитесь вашим мнением об этой статье в комментариях ниже.

На основе источника